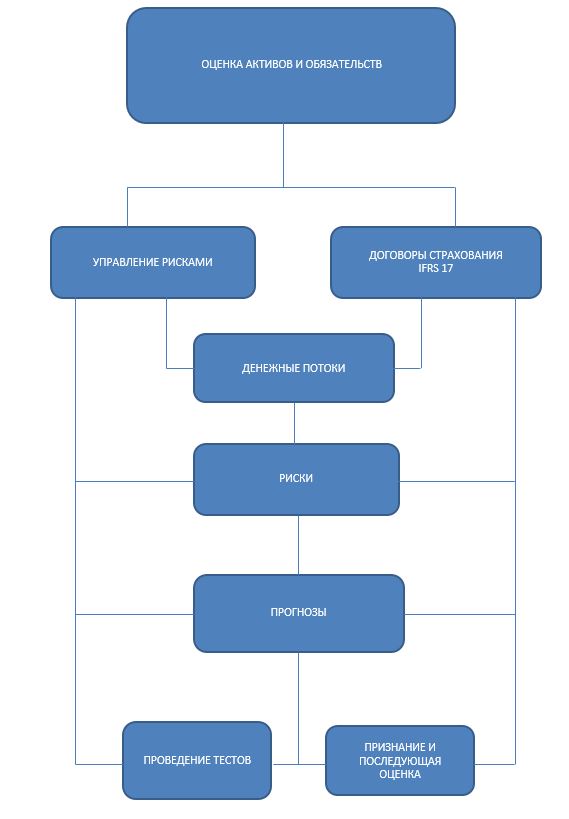

Функциональное решение разработано в соответствии с указаниями и рекомендациями Банка России, а так же в соответствии с актуарными методиками и экспертной актуарной оценкой, и предназначено для некредитных финансовых организаций для учета договоров страхования, для расчета показателей определения риска ликвидности, кредитного риска, процентного и валютного рисков, для проведения регуляторных тестов.

В разработке использовались положения, указания и инструкции Банка России, а именно, для расчета оценок использовалось Указание Банка России от 4 июля 2016 г. № 4060-У «О требованиях к организации системы управления рисками негосударственного пенсионного фонда»; использовались утвержденные в Приложении к Приказу Банка России от 25.03.2019 г. № ОД-655 «Сценарии стресс-тестирования финансовой устойчивости негосударственных пенсионных фондов», применена Методика стресс-тестирования негосударственных пенсионных фондов рекомендованная Банком России; использовалось Указание Банка России от 30.05.2016 № 4028-У «О порядке расчета собственных средств негосударственных пенсионных фондов»; использовалось Положение Банка России от от 10 января 2020 г. N 710-П «Об отдельных требованиях к финансовой устойчивости и платежеспособности страховщиков»; использовалось Приложение к приказу Министерства финансов Российской Федерации от 04.06.2018 N 125н Международный стандарт финансовой отчетности (IFRS) 17 "Договоры страхования".

УПРАВЛЕНИЕ РИСКАМИ

1.1. Справочники

Справочник «Типы портфелей» содержит предопределенные элементы. Справочник «Портфели» хранит состав портфелей фонда. Справочник «Показатели сценариев» заполнен предопределенными элементами, для которых в справочнике «Сценарии тестирования» могут быть заданы прогнозные значения. Справочник «Элементы обязательств» заполнен предопределенными значениями видов обязательств по портфелям, может быть дополнен произвольными значениями. Служит для прогноза денежных потоков по обязательствам – денежные потоки рассчитываются по каждому элементу обязательств. Справочник «Состав обязательств для портфеля» хранит состав обязательств, подлежащих расчету для конкретного портфеля и правила расчета каждого обязательства. Возможные варианты правил расчета:

- Значение

- По прошлым периодам (оборот по выбранным счетам ЕПС)

- По остаткам (по выбранным счетам ЕПС)

- Актуарный расчет (расчет производится по модели)

1.2. Портфели

Каждый портфель характеризуется типом портфеля, видом деятельности и набором подразделений. Все риск метрики рассчитываются для определенного портфеля.

1.3. Настройка учетной политики

Определение вариантов для расчетных значений.

1.4. Создание сценария

Загрузка регуляторного сценария или создание собственного.

1.5. Загрузки и сервис

Биржевые загрузки, загрузки справочников, интеграция данных, дополнительные обработки, настройки правил расчета.

1.6. Расчет обязательств

1.6.1. Оценка обязательств НПО

Оценка обязательств позволяет на базе актуарной модели оценить как будущие денежные потоки по обязательствам, так и продисконтировать их к текущей дате для оценки стоимости обязательств на текущий момент. Оценка обязательств НПО производится как для накопительного так и для выплатного периода. Входящими параметрами оценки обязательств являются настраиваемые пользователем параметры модели и таблицы дожития.

1.6.2. Оценка обязательств ОПС

Оценка обязательств позволяет на базе актуарной модели оценить как будущие денежные потоки по обязательствам, так и продисконтировать их к текущей дате для оценки стоимости обязательств на текущий момент. Оценка обязательств ОПС производится как для накопительного так и для выплатного периода. Входящими параметрами оценки обязательств являются настраиваемые пользователем параметры модели и таблицы дожития.

1.6.3. Прогноз денежных потоков по обязательствам

Денежные потоки обязательств могут прогнозироваться на базе актуарных расчетов, заданным конкретным значением, по остаткам на счетах плана счетов ЕПС или по средним оборотам по счетам плана счетов ЕПС. Используются для расчета ГЭП ликвидности.

1.7. Расчет активов

1.7.1. Вложения в капитал

Прогноз по стоимости акций на выбранный период. Прогноз делается на базе расчетного коэффициента Beta и прогноза изменения биржевого индекса. Коэффициент Beta рассчитывается на исторических данных по цене закрытия (цена закрытия может быть загружена стандартным способом в регистр котировок, период расчета указывает пользователь). Прогноз по изменениям биржевого индекса загружается в справочник «Сценарии тестирования».

1.7.2. Регламентный расчет ЭСП

Расчет эффективной процентной ставки на дату расчета.

1.7.3. Прогноз стоимости облигаций по ЭСП

Прогноз по стоимости облигаций в рамках портфеля на базе эффективной процентной ставки и будущих денежных потоков на выбранный период.

1.7.4. Расчет Z-SPREAD

Расчет ставки Z-SPREAD на дату расчета.

1.7.5. Прогноз стоимости облигаций с учетом SPREAD

Прогноз по стоимости облигаций в рамках портфеля на базе корректировочной ставки Z-SPREАD и будущих денежных потоков на выбранный период.

1.7.6. Расчет дюрации

Для облигаций рассчитывается дюрация в днях, годах и модифицированная дюрация. Расчет может быть сделан как на базе эффективной процентной ставки, так на основании данных о Z-SPREАD

1.7.7. Прогноз денежных потоков по активам

Денежные потоки активов прогнозируются на базе ликвидных активов выбранного портфеля. Используются для расчета ГЭП ликвидности.

1.8. Ликвидность

1.8.1. Стоимость ликвидных активов

В целях оценки ликвидными активами считаются денежные средства (остатки на банковских счетах и иных счетах), депозитные вклады (можно определить с учетом % и без них), требования по операциям обратного РЕПО (только по открытым сделкам срок исполнения которых в течении 30 дней), ценные бумаги (включенные в ломбардный список), прочее (дебиторская задолженность, объекты недвижимости). Все активы подбираются в рамках портфеля, для которого производится расчет, с учетом периода погашения.

1.8.2. Доля ликвидных активов

Доля ликвидных активов считается как отношение ликвидных активов по портфелю, рассчитанных в оценке ликвидных активов, ко всем активам портфеля. Порядок сбора данных по активам может быть настроен в документе.

1.8.3. Текущая ликвидность

Текущая ликвидность считается как отношение ликвидных активов по портфелю к обязательствам портфеля. Порядок сбора данных по обязательствам может быть настроен в документе.

1.8.4. ГЭП ликвидности

ГЭП ликвидности позволяет оценить достаточность денежных потоков по активам для покрытия денежных потоков по обязательствам.

1.9. Расчет кредитного риска

Применение стохастического моделирования (метод Монте-Карло), чтобы достичь цели оценки кредитного риска.

1.10. Расчет валютного риска

1.11. Расчет процентного риска (VaR)

ДОГОВОРЫ СТРАХОВАНИЯ (IFRS 17)

1.1. Справочники

Справочник «Модель оценки» заполнен предопределенными значениями моделей оценок, предусмотренных стандартом IFRS 17. Справочник «Отраслевой стандарт МСФО» заполнен предопределенными значениями видов стандартов, в соответствии с которыми производится оценка. Справочник «Подгруппа портфеля договоров» заполнен предопределенными значениями видов обременения.

1.2. Группы договоров НПО и ОПС

Формируются с разбивкой по годам и параметрам группы договоров.

1.3. Параметры групп договоров НПО и ОПС

Настройки параметров в разрезе портфелей договоров, категорий договоров и пенсионных схем.

1.4. Портфели договоров НПО и ОПС

Каждый портфель характеризуется моделью оценки, отраслевым стандартом и подгруппой портфеля. Все расчеты делаются для определенного портфеля.

1.5. Категории договоров НПО и ОПС

Справочник заполнен предопределенными значениями типов договоров.

1.6. Загрузки и сервис

Загрузки справочников (например, таблиц дожития), интеграция данных, дополнительные обработки, настройки параметров расчета обязательств.

1.7. Ввод начальных данных НПО и ОПС

Формируется по заданным параметрам для пенсионных договоров НПО или пенсионных счетов НПО или договоров ОПС.

1.8. Расчет денежных потоков по группе договоров НПО и ОПС

Расчеты выполняются по каждой группе договоров НПО и ОПС или по пенсионному договору НПО отдельно.

1.8.1. Первоначальное признание

Формируется денежный поток по выполнению договоров и производится оценка при первоначальном признании договоров. Определяется маржа (компонент незаработанной прибыли, которая будет признаваться в будущем) или обязательства по возникшим страховым убыткам.

1.8.2. Приведение потоков к текущей дате

1.8.3. Регламентный расчет денежных потоков

1.8.4. Изменение финансовых факторов

1.8.5. Изменение нефинансовых факторов

Применение стохастического моделирования (метод Монте-Карло), чтобы достичь цели оценки нефинансового риска.

1.9. Аквизиционные потоки

1.10. Типовые настройки

В соответствии с утвержденными отраслевыми стандартами выпускается комплект настроек формирования проводок и комплект настроек отчетности. Подготовлены отдельные кейсы.